五一小长假的最后一天,备受关注的中行“原油宝”穿仓事件又有了新进展。

5月5日晚间,中国银行再次发布公告回应客户诉求,称“近期中行积极了解客户诉求,本着法治化、市场化的原则,尽最大努力维护客户利益,已经研究提出了回应客户诉求的意见”。

与此同时,记者了解到,部分投资者已于5日接到当地中行的电话,邀请其前往网点就和解协议进行面谈,银行方面称具体解决方案不便提前透露。据悉,各地投资者收到的处置方案不尽相同。

综合来看,各地中行均给出了银行兜底负价格损失并退还已扣缴保证金的方案。不过在补偿方面,各地分行的口吻并不一致,大多数投资者收到的答复是前往网点进行面谈。部分投资者认为银行诚意不足,表示对此并不买账。

补偿方案需面谈揭开神秘面纱?

部分投资者表示并不买账

“负油价导致的穿仓部分损失,中行表示将会承担,不再向投资者追偿。”来自广东的一位投资者向记者表示。

上述投资者收到的和解协议内容显示,除投资者不会被进行“倒扣”之外,因负油价而被划扣的保证金也会被退还。与此同时,中行还将补偿20%保证金。

值得注意的是,有投资者表示,该项协议仅针对中国银行广东分行的原油宝投资者。从其他地区投资者的反馈来看,各地分行给出的处置方案不尽相同。

北京地区的一位投资者称,当地中行向其致电表示,银行对负价格部分不进行追缴,并且将扣除的保证金给予退还,银行还强调不会纳入征信。不过,电话邀约中银行方面并未向投资者提及关于补偿的有关信息,更多细节要求其前往网点面谈。

“电话中并未提及补偿事宜,所以我暂时没有约时间面谈“”,该投资者认为中行致电诚意不足。

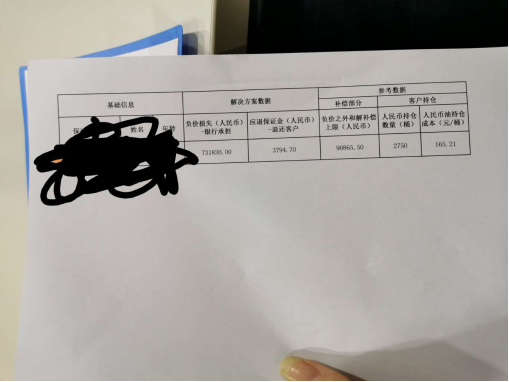

图片来源自投资者

此外,武汉的另一位投资者向记者透露了相关和解方案:当地中行给出的补偿金额计算方式为客户的人民币持仓数量×人民币油持仓成本×20%。方案也列出了客户的负价损失和应退还的保证金(客户已划扣保证金)明细。

从各地投资者收到的和解协议内容来看,各地中行均给出了银行兜底负价格损失并退还已扣缴保证金的方案。不过在补偿方面,各地分行的口吻并不一致,大多数投资者收到的答复是前往网点进行面谈。与此同时,部分投资者对这份和解协议的条款表示并不买账。

“4月15日,CME改变了原油期货的相关规则,使其可以为负值。也就说从该日起,中国银行原油宝产品挂钩的标的物已经发生了实质性改变,风险等级由原来的R3上升到了R5。”一名中行原油宝投资者表示,由于原油宝的产品性质、风险等级在2020年4月15日出现了变化,因此其与中行此前签署的协议应当失效,此后购买的相关产品没有协议支撑。

“中行方面也没有与投资者签署新的协议,或告知负值风险,而在4月20日以当日的结算价划走客户保证金,这种行为属于违规。”正因如此,该投资者认为,中行应按照4月15日CME结算价计算。

除上述观点外,另有部分原油宝投资者表示,由于4月20日22点后,客户已经无法交易,因此可以接受的和解条件,应为中行按照4月20日22点的价格(约11.7美元/桶)进行结算。

半月之内四度回应

中行与投资者能否和解?

自原油宝穿仓事件发生以来,中国银行已在14天内先后4次公告发声,从“深感不安”,到“感同身受”,再到“已经研究提出了回应客户诉求的意见”。

4月22日,中国银行首次发布“关于原油宝业务情况的说明”。在这份公告中,中国银行对原油宝的产品详情、到期处理方式、结算价机制、WTI原油期货5月合约处理和强制平仓等进行了介绍描述,而对于投资者关心的后续处置方案,以及中行原油宝产品设计是否存在漏洞、风控缺位等问题,均未作出解释和答复。

4月24日晚间,中国银行官网再度公告,发布“关于原油宝产品情况的说明”。中行表示,对客户在疫情全球蔓延、原油市场剧烈波动情况下,投资“原油宝”产品遭受损失深感不安。

4月29日晚间,中国银行官网三度公告,发布“关于‘原油宝’产品情况的说明” 。相比前次公告,中行表示,对客户在疫情全球蔓延、原油市场剧烈波动情况下发生的损失,感同身受;正积极研究并争取尽快拿出回应客户合理诉求的意见。同时,中行称已委托律师正式向CME发函,敦促其调查4月21日原油期货市场价格异常波动的原因。后续还将加大相关工作力度。

5月5日晚间,中国银行官网四度公告,发布“关于回应’原油宝’产品客户诉求的公告”。此次公告中,中行表示,原油期货出现负价前所未有,是疫情期间全球原油市场剧烈动荡下的极端表现,客户和中行都蒙受损失。与29日公告相比,中行称,“已经研究提出了回应客户诉求的意见。目前中行相关分支机构正按意见积极与客户诚挚沟通,在自愿平等基础上协商和解。如无法达成和解,双方可通过诉讼方式解决民事纠纷,中行将尊重最终司法判决。同时,中行保留依法向外部相关机构追索的权利。”

一纸“和解协议”,能否打开投资者和银行之间的结,后续进展我们将持续关注。